税理士の大倉です。元国税職員としてのあるあるですが、税務署あなどるなかれ!高額所得者ほど控除関係チェックしています。

例えば、扶養控除に該当しないのに扶養控除していた場合

Aさん:税率10% 380,000円×10%+復興特別所得税2.1%=38,700円の追徴本税

Bさん:税率33% 380,000円×33%+復興特別所得税2.1%=128,000円の追徴本税

Bさんの方が明らかに追徴税額が大きく、ここに延滞税等が加算されるのですから、税務署側としても税率の高い納税者から連絡するのはあたりまえです。

今回は、改正により、平成30年分から変わった配偶者特別控除について

「よくある質問(確定申告編/控除関係⑤)」としてお伝えします。

新年を迎え、家計を支える配偶者の収入について、どの位稼いでいいのか悩ましいところですが、その中において、平成30年1月から配偶者控除・配偶者特別控除について改正がされました。

Q 平成30年分から、配偶者控除を受けることができる改正点は。new

A 基本要件は6つです。

① 民法の規定による配偶者であること(内縁関係の人は該当しません。)

② 納税者(申告する人)と生計を一にしていること。

③ 他の人の扶養控除を受けていないこと。

④ 年間の合計所得金額が38万円(給与収入なら103万円)以下であること。

⑤ 青色申告者の事業専従者として給与の支払いを受けてないこと又は白色申告者の事業専従者でないこと。

⑥ 納税者の合計所得金額が1,000万円未満であること。pointです!

★すなわち、給与収入で1,220万円以上の納税者は、配偶者控除等の適用は受けられません。</span

【例】給与収入1,250万円の者の概算ですが

改正前:基礎控除3380,000+配偶者控除380,000+社会保険料控除1,428,278=2,188,278

所得税(復興特別所得税含む)=1,255,300円と住民税=823,600円

改正後:基礎控除3380,000+配偶者控除0+社会保険料控除1,428,278=1,808,278

所得税(復興特別所得税含む)=1,344,500円と住民税=856,600円

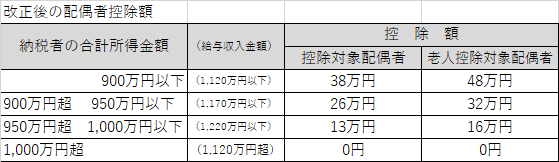

Q 平成30年分からの配偶者控除の金額はいくらなのか。new

A 改正前は配偶者の要件さえクリアしていれば38万円でしたあ、配偶者控除の適用を受ける納税者の合計所得金額の応じ、以下の表のようになります。

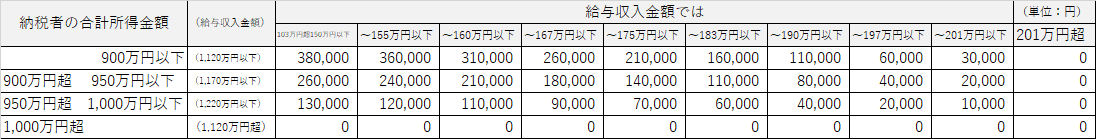

Q 平成30年分からの配偶者特別控除は改正されたのか。new

A 配偶者特別控除の対象となる配偶者の合計所得金額の範囲は38万円超から123万円以下(給与収入201万円以下)と広がりました。なお、配偶者控除と同様に、納税者の合計所得金額が1,000万円未満とされています。よって、給与収入金額が1,220万円以上の納税者は、配偶者特別控除等の適用は受けられません。

また、配偶者控除と同様に納税者の合計所得金額によって変わりますので、以下の表を参考にしてください。

Q 平成30年分からの配偶者控除等の改正後、他に痛胃することは。new

A 次のような注意点「壁」があります。

① 住人税は、配偶者控除がOkな給与収入金額上限103万円の場合、7,500円の住民税が発生します。

② 会社の規模等にもよりますが、給与収入金額106万円以上(1か月8.8万円)のような場合、社会保険に加入することになります。

よって、健康保険、厚生年金保険・雇用保険料の支払いが発生します。

③ 納税者の勤務先によっては、配偶者手当などといった家族手当にも影響が出ます。

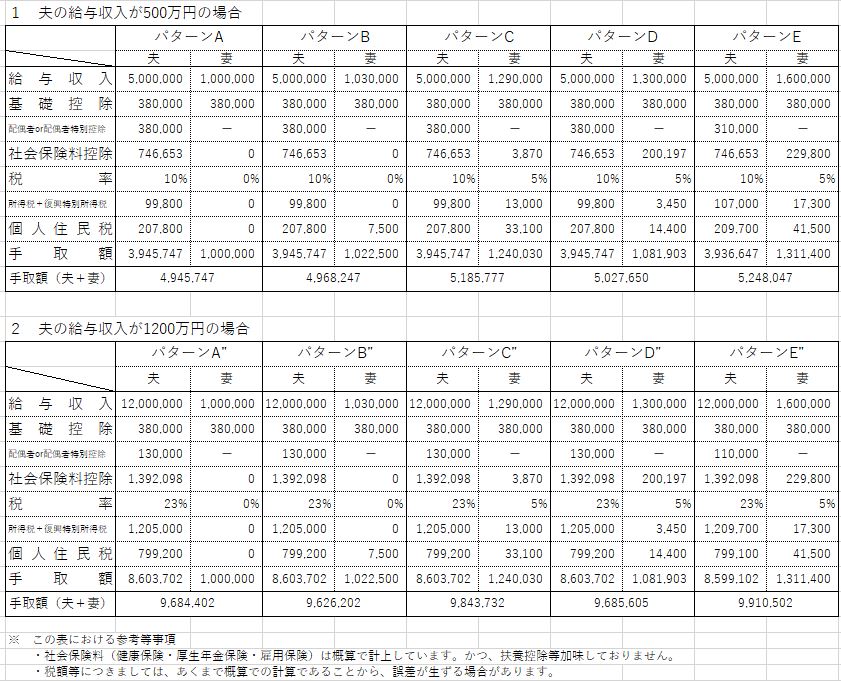

家計全体ではどうなるのかといったところについては、以下の表を参考にしてください。

これはあくまで参考として載せさせていただいた一例にすぎません。納税者の収入金額や扶養控除の有無等様々な条件によって家計全体の収入金額は変わってくることは明かです。家計を潤したいと思っても潤わない場合もあることをきちんと理解して、賢く収入を得てくださいね✤

これ以外の配偶者控除、扶養控除、医療費控除、寄附金控除や扶養控除等掲載していますので、参考にしてください。

掲載はこちら👉http://okura-tax.jp/?cat=2