「令和2年 所得税改正と年末調整(書類)』の2回めです

所得金額調整控除(創設されました)についてです

新しいものとなりますが、こんなに色々増えて自主申告するにはシステムに頼るところ大

いままで手書きで対応していた者には優しくないと感じました(ー_ー)!!

大倉佳子税理士事務所【所沢市・女性税理士・元国税職員・個人から法人そして相続までワンストップで提供】です。

令和2年分の申告所得税改正pointは

1給与所得控除の改正

2基礎控除の改正

3所得金額調整控除の創設

4各種所得控除を受けるための扶養親族等の合計所得金額要件等の改正

5ひとり親控除と寡婦(寡夫)控除の改正

ーvol.2ー

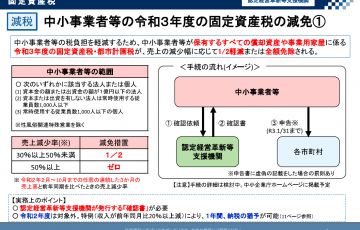

【3 所得金額調整控除の創設】

令和2年からの新しい控除です

所得金額調整控除には2つあります

①子ども・特別障害者等を有する者等の所得(子ども等)

②給与所得と年金所得の双方を有する者に対する所得金額調整控除(年金等)

※②は、「vol.1の年金改正を」見てください

ここでは①の説明をしますね

ようは、給与所得控除が引き下げられたことで、給与収入850万円超のサラリーマンにとっては増税となってしまいます

しかしながら、その中にある子育て世帯や特別障害者がいる世帯などには、この新設された所得金額調整控除による税負担軽減措置がとられたということになります

(a)適用を受ける居住者の要件

ⓐ本人が特別障害者である者

ⓑ年齢23歳未満の扶養親族を有する者

Ⓒ特別障害者である同一生計配偶者を有する者

ⓓ特別障害者である扶養親族を有する者

(b)月々の源泉徴収・年末調整への影響

原則は、居住者の所得税の確定申告での適用

所得金額調整控除(子ども等)は、その年の年末調整においても適用できる

そのため、給与等の支払者の月々の源泉徴収に影響はないが、令和2年の年末調整でこの控除を適用するのが一般的となる

(c)年末調整の手続要件

その年の最後に給与等の支払を受ける前日までに、これらの記載のある「所得金額調整控除申告書」を、給与等の支払者に提出すること

⇒様式の正式名称「令和2年分 給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼所得金額調整控除申告書」

(d)給与等の収入金額が850万円を超えるかどうかの判定

年末調整においての給与等の収入金額が850万円を超えるかどうかは、年末調整の対象となる主たる給与等により判定する

(e)共働き世帯における控除の適用

扶養控除は、同じ世帯では、いずれか一方の扶養親族にのみ該当するとみなされますが、この所得金額調整控除は共働きでも一方のみ適用するという縛りがありません

共働き夫婦でともに給与等の収入金額が850万円を超えており、夫婦の間に23歳未満の扶養親族である子がいる場合には、その夫婦双方が、この控除の適用を受けるこ

とができます

計算例:給与等収入金額1,000万円のとき

(900万円-850万円)×10%=5万円・・・給与所得の金額から控除(1円未満端数切捨て)

※ ・給与等の収入金額が1,000万円を超える場合は、1,000万円として計算

・控除の限度額は15万円

すでに年末調整の書類を手渡された方も多いのでは

専門用語と小さい文字 そして もたもや改正で用紙が変わっている

きちんと確認して書いてください

次回に年末調整の用紙についてアップする予定です